Спектр режимов налогообложения

В последние годы во многих странах мира находит широкое распространение деятельность так называемых индивидуальных предпринимателей (ИП) и самозанятых.

Индивидуальный предприниматель обычно является физическим лицом, зарегистрированным в законодательном порядке и осуществляющим предпринимательскую деятельность без образования юридического лица.

Самозанятым признается физическое лицо, получающее доходы от предпринимательской деятельности, при осуществлении которой у лица отсутствует работодатель и им не осуществляется наем работников по трудовым договорам.

Как показывает практика, принципиальных различий между индивидуальным предпринимателем и самозанятым гражданином не имеется. В частных случаях самозанятые входят в категорию ИП и их деятельность подлежит налогообложению по соответствующему режиму. В основном, в развитых странах к самозанятым относятся фрилансеры, т.е. физические лица с определенной профессиональной квалификацией по утвержденному перечню профессий, а именно – врачи, юристы, преподаватели, научные сотрудники, исследователи и др. лица, работающие внештатно на контрактной основе.

В Узбекистане сформировалась особенная категория «индивидуальный предприниматель», которая имеет сходство с cоответствующей категорией в других странах мира (деятельность без образования юридического лица). В республике к индивидуальным предпринимателям нередко относят и самозанятых, в частности, при налогообложении доходов. Самозанятые самостоятельно и при личном трудовом участии оказывают услуги, выполняют работы с целью получения трудового дохода. При этом они не должны быть зарегистрированными в качестве индивидуальных предпринимателей, а также они не имеют право нанимать работников.

Изучение мирового опыта показывает, что во многих странах при выборе режима налогообложения не существует четкого разделения малых предприятий, индивидуальных предпринимателей и самозанятых лиц.

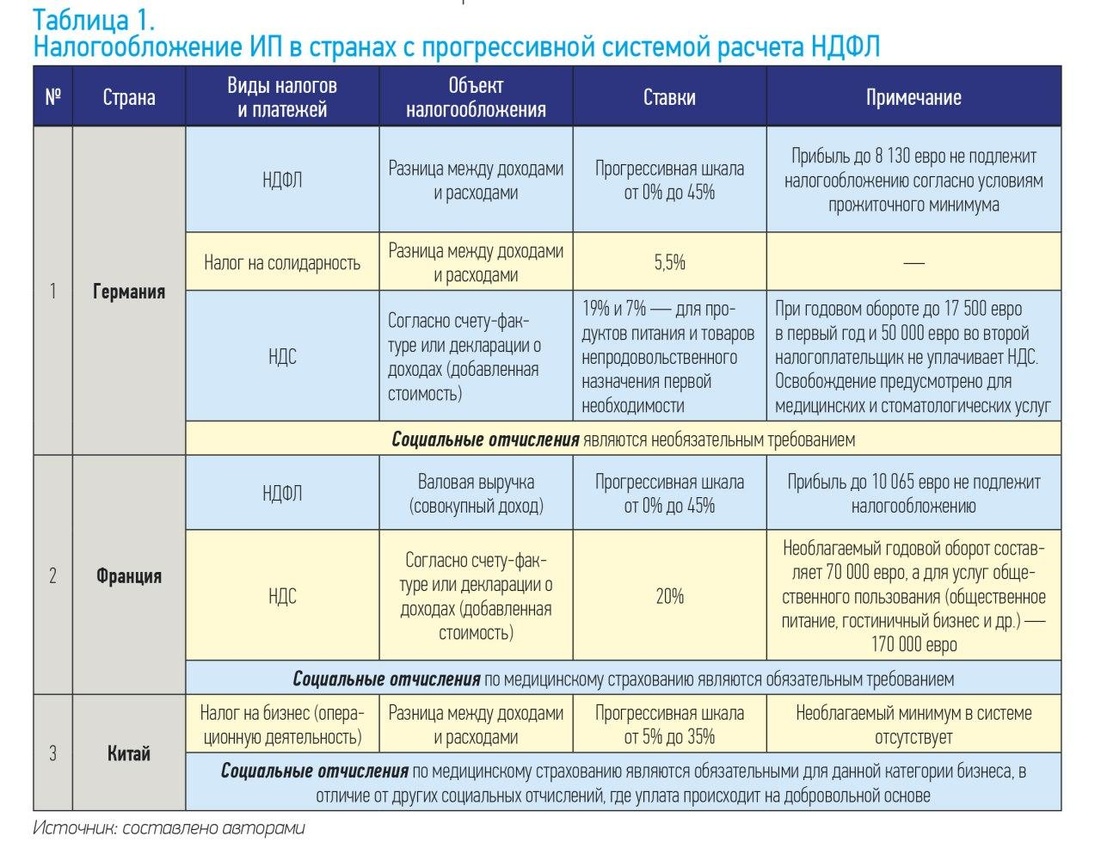

В странах с прогрессивной системой подоходного налога

В Германии прибыль индивидуальных предпринимателей облагается в соответствии с единой прогрессивной шкалой НДФЛ от 0% до 45% (табл. 1). Доход до 8 130 евро налогообложению не подлежит в соответствии с условием минимального годового прожиточного минимума. Наряду с этим, дополнительно предпринимателем уплачивается налог на солидарность в размере 5,5%. Налогоплательщик не уплачивает НДС при годовом обороте до 17 500 евро в первый год и 50 000 евро во второй. Однако при превышении лимитов он обязан встать на учет в качестве плательщика налога на добавленную стоимость, стандартная ставка которого составляет 19% и пониженная в размере 7% для определенных видов деятельности (общественное питание, гостиничный бизнес, услуги культурных мероприятий и др.) Социальные отчисления не являются обязательными платежами и могут быть уплачены на добровольной основе.

С 2018 г. индивидуальные предприниматели во Франции, зарегистрированные в статусе микрофирмы, уплачивают так называемый налог с оборота в зависимости от рода деятельности: для услуг коммерческой направленности максимальный годовой оборот составляет 70 000 евро, а для услуг общественного пользования (общественное питание, гостиничный бизнес и др.) – 170 000 евро. Доходы облагаются по прогрессивной шкале НДФЛ от 0% до 45%, где необлагаемый минимум составляет 10 065 евро. В случае превышая вышеупомянутых критерий порога, ИП обязан встать на уплату НДС, единая ставка которого составляет 20%. Социальные отчисления по медицинскому страхованию являются обязательными платежами, вне зависимости от уровня годового оборота.

Восприятие деятельности ИП в Китае отличается от европейского понимания. Главным образом, доходы индивидуальных предпринимателей признаются в качестве дохода от операционной деятельности, наряду с доходами от операций с ценными бумагами, от прироста капитала, сдачи имущества в аренду и др. Налогообложение осуществляется по специальной прогрессивной шкале от 5% до 35%. Стоит отметить, что необлагаемый минимум в системе налогообложения отсутствует. Взносы в пользу медицинского страхования являются обязательными для данной категории бизнеса, в отличие от других социальных отчислений, где уплата происходит на добровольной основе. В отличие от европейских стран, доходы ИП не облагаются НДС, независимо от размера оборота.

В рассмотренных странах с прогрессивной шкалой подоходного налога для индивидуальных предпринимателей действует примерно одинаковая система налогообложения. В то же время в Германии и Франции, кроме НДФЛ, для ИП действует еще и НДС, а в КНР данный налог для этой категории налогоплательщиков не исчисляется. Самая высокая шкала НДФЛ действует в Германии (до 45%), низкая – в КНР (до 35%). В Германии и во Франции при исчислении НДФЛ используется необлагаемый минимум, а в Китае он отсутствует. Социальные отчисления в Германии являются не обязательными, а в Китае – обязательными.

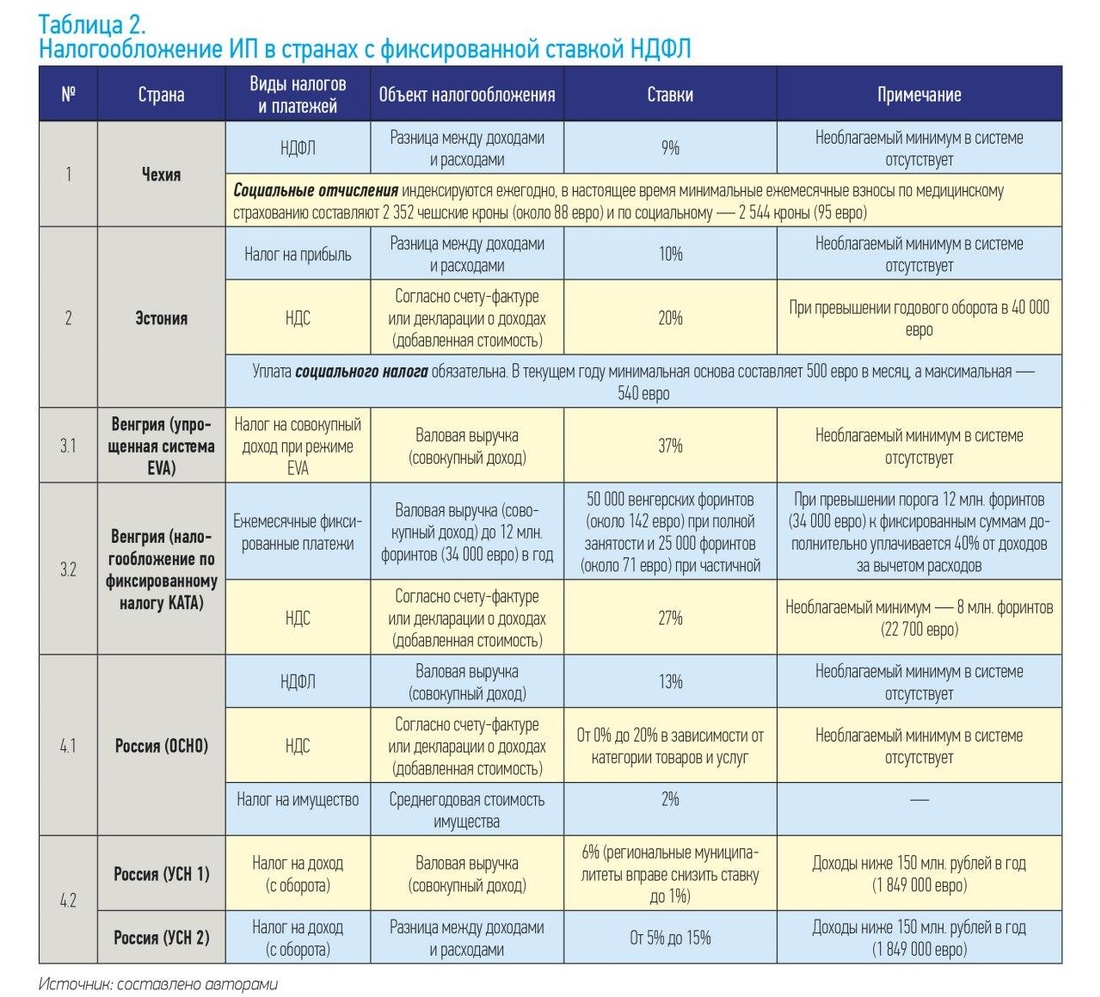

В странах с плоской шкалой налогообложения

Теперь рассмотрим механизм налогообложения индивидуальных предпринимателей в странах, в которых действует плоская шкала подоходного налога (табл. 2).

В Чехии доходы (за вычетом расходов) индивидуальных предпринимателей облагаются налогом на доходы физических лиц по пониженной ставке в размере 9%. Необлагаемый минимум не предписан налогообложением. Обязательного требования уплаты НДС при определенном обороте по аналогу других европейских стран в Чехии не предусмотрено. Однако у ИП есть право встать на учет и уплату НДС на добровольной основе для возможности применения регламентируемых льгот и вычетов. Отчисления по медицинскому и социальному страхованию являются обязательными при превышении дохода в 67 756 чешских крон (около 2 540 евро). Выплаты индексируются ежегодно. В настоящее время минимальные ежемесячные взносы по медицинскому страхованию составляют 2 352 чешских кроны (около 88 евро) и по социальному – 2 544 кроны (95 евро).

В Эстонии прибыль (доходы за вычетом расходов) индивидуальных предпринимателей облагается по единой ставке в 10%. Как и в Чехии, необлагаемый минимальный порог по обороту не предусмотрен режимом налогообложения. Однако применяются определенные вычеты от налогооблагаемой базы для отдельных видов деятельности (например, для сельхозпроизводителей). При превышении годового порога в 40 000 евро ИП обязан встать на учет и платить НДС при стандартной ставке в 20%. Уплата социального налога для индивидуальных предпринимателей является обязательной. При этом существуют минимальный и максимальный пороги, индексируемые на ежегодной основе. В текущем году минимальный порог составляет 500 евро в месяц, а максимальный – 540 евро.

В Венгрии действует несколько режимов налогообложения деятельности индивидуальных предпринимателей:

- По упрощенной системе (EVA – Simplified Entrepreneurial Tax): совокупный доход за вычетом соответствующих расходов не превышает 30 млн. форинтов. В этом режиме общая ставка налога довольно высокая и составляет 37%. При этом данная система (высокая ставка) включает обязательства по другим налогам (НДС, налог на прибыль, НДФЛ и др.).

- Налогообложение по фиксированному налогу (KATA – fixed-rate tax of low tax bracket enterprises): при годовом лимите до 12 млн. форинтов (34 000 евро) ежемесячный фиксированный обязательный платеж в среднем составляет 50 000 венгерских форинтов (около 142 евро) при полной занятости и 25 000 форинтов (около 71 евро) при частичной. При превышении порога к фиксированным суммам дополнительно уплачивается 40% от доходов за вычетом расходов. Необлагаемый минимум по учету и уплате по НДС при данном режиме составляет 8 млн. форинтов в год (около 22 700 евро). Сумма социальных отчислений включена в фиксированные платежи.

- Вариант налогообложения по общему режиму, который включает в себя все регламентируемые налоги за предпринимательскую деятельность. Предприниматели уплачивают налог на прибыль как разницу между общим доходом и фиксированной суммой расходов, при которой средняя сумма вычетов может составлять до 40% от валовой выручки. Для определенных видов деятельности, включая сельское хозяйство, строительство, такси и другие услуги общественного пользования, вычеты могут быть максимизированы до 90% от налогооблагаемой базы. Стандартная ставка при данном режиме составляет 9%. Помимо налога на прибыль предприниматель начисляет и уплачивает сумму НДФЛ в размере 15%.

Дополнительно у ИП имеются обязательства по уплате местного налога за предпринимательскую деятельность, где ставка варьируется от 0% до 2% от совокупного дохода в зависимости от правил юрисдикции муниципалитета. Система не предусматривает исключения по уплате НДС, независимо от уровня оборота, вида деятельности и др. Общая ставка составляет 27%. В то же время действуют пониженные ставки 18% (молочные продукты, кукуруза, мука и некоторые коммерческие услуги) и 5% (медицинские услуги и оборудование, книги, журналы и прочее). ИП обязаны уплачивать социальные отчисления в пользу медицинского страхования и занятости в размере 8,5% от валовой выручки и 10% в Пенсионный фонд.

В Российской Федерации налоговая система для индивидуальных предпринимателей предусматривает 6 режимов.

- ОСНО (общая система налогообложения). Доходы ИП облагаются при ставке в 13%. Дополнительно производятся расчет и уплата в зависимости от категории товаров и услуг по НДС от 0% до 20% и налог на имущество от среднегодовой стоимости до 2%.

- УСН (упрощенная система налогообложения). При данном режиме действуют 2 варианта:

- По налогооблагаемой базе в качестве совокупного дохода ставка составляет 6%. Однако региональные муниципалитеты вправе снизить ставку до 1%;

- При расчете налогооблагаемой базы как разницы между совокупным доходом и соответствующими расходами ставка варьируется от 5% до 15% в зависимости от решений местных властей.

- Для сельхозпроизводителей применяется режим ЕНСХ (единый сельскохозяйственный налог). Разница между доходами и расходами облагается по единой ставке 6%. С 1 января 2019 г. предприниматели данной категории стали налогоплательщиками НДС в размере 20%.

- ЕНВД (единый налог на вмененный доход) для ИП определенных видов деятельности представляет собой особый режим, который, по сути, заменяет основные налоги: а именно – НДФЛ, НДС и налог на имущество. Базовый уровень доходности устанавливается государством, а ставка определяется местными властями в диапазоне от 7,5% до 15%.

- ПСН (патентная система налогообложения) предназначена для ИП согласно соответствующему классификатору, с доходами ниже 60 млн. рублей в год. Налогооблагаемая база по аналогу ЕНВД устанавливается государством, а стандартная ставка составляет 6% (может быть снижена до 0% для отдельных территорий – Крым и Севастополь).

- НПД, или налог с профессионального дохода, облагает деятельность самозанятых (без права найма работников), оказывающих услуги и реализующих товары собственного производства, с доходами до 2,4 млн. рублей в год (29 600 евро). Базой налогообложения является валовая выручка. Предусмотрены 2 вида ставок: 4%, если клиентом является физическое лицо, и 6% – юридическое лицо (организация).

Таким образом, в странах с фиксированными ставками подоходного налога сложились определенные особенности налогообложения для индивидуальных предпринимателей.

Так, в Чехии и Российской Федерации предприниматели уплачивают НДФЛ (с разницы между доходами и расходами), Эстонии – налог на прибыль (с разницы между доходами и расходами) и НДС, Венгрии – налог на совокупный доход (валовая выручка), или ежемесячные фиксированные платежи. Кроме того, законодательством Венгрии и России предоставляется возможность выбора одного режима налогообложения из нескольких вариантов. В Венгрии таких вариантов 2 (в зависимости от размера валовой выручки), а в России – 6 вариантов (НДФЛ с совокупного дохода, НДС и налог на имущество, налог с совокупного оборота, налог на разницу между доходами и расходами).

В Чехии и Эстонии необлагаемый минимум при исчислении налога отсутствует. В Венгрии в условиях действия первого режима (налог с валовой выручки, или совокупного дохода) необлагаемый минимум не используется, а при втором варианте (ежемесячный фиксированный платеж и НДС) – используется. В Чехии, Эстонии и Российской Федерации индивидуальные предприниматели обязаны уплачивать, кроме налога, еще и социальные отчисления.

Сходства и различия

Таким образом, в исследуемых странах с прогрессивной шкалой подоходного налога для индивидуальных предпринимателей действует сходная система налогообложения. В то же время налогоплательщики Германии и Франции, кроме НДФЛ, уплачивают НДС, а в КНР данный налог в этой сфере не исчисляется. Самая высокая ставка НДФЛ действует в Германии, а самая низкая – в КНР. В Германии и Франции при исчислении НДФЛ используется необлагаемый минимум, а в Китае этот механизм не используется. Социальные отчисления в Германии являются не обязательными, а в Китае – обязательными.

В странах с фиксированной ставкой подоходного налога, как правило, индивидуальным предприятиям предоставляется выбор на применение либо налога с валовой выручки, либо действуют ежемесячные фиксированные платежи (Венгрия и Российская Федерация). Также существует порог дохода, в случае превышения которого действует более высокая ставка налогообложения. Необлагаемый минимум налогообложения, как правило, не используется. В этих странах сумма социального налога либо включена в фиксированный налог, либо исчисляется отдельно, в зависимости от выбранного режима налогообложения.

В заключение необходимо отметить, что для Узбекистана, который использует фиксированную ставку подоходного налога, наибольшую привлекательность в будущем может иметь использование порога дохода, в случае превышения которого будет действовать более высокая ставка налога. Введение необлагаемого минимума в настоящее время также не целесообразно, так как сама ставка НДФЛ и фиксированной суммы подоходного налога установлена на низком уровне. Что касается обязательного использования социального налога, то в перспективе это требование следует сделать обязательным для всех индивидуальных предпринимателей и самозанятых.

Сергей Воронин, Дарья Угай, Институт бюджетно-налоговых исследований